【本記事は当メディア独自の見解で作成いたしました。当メディアの管理人より当該企業へ記事の掲載を伝達した上で公開しております。

※企業側は記事の掲載を認知しているのみです。企業側から記事内容に関する指摘や要望は受けておりません。】

ブロードリーフはプライム上場企業で、投資家や就職を希望する求職者の方など、実に多くの方が注目する企業です。そのようなブロードリーフのファイナンス系掲示板や、採用系口コミ掲示板には嘘か本当か真偽不明の口コミが多く寄せられています。この記事ではそのような有象無象の口コミをピックアップし、何が正しいのか徹底検証します。

目次

ブロードリーフとは?

プライム上場企業とはいえ馴染みのない方もいらっしゃるかと思いますので、まずはブロードリーフの会社概要について簡単にご説明いたします。

会社概要

ブロードリーフは、SaaS型モビリティ産業向けクラウドサービスを開発・提供しているITサービス会社で、従業員数935人、資本金7,148百万円の大企業です。ブロードリーフのサービスは、ITソリューションとして活用され、経営環境の変化をビジネスチャンスへと導いています。

会社概要の詳細は以下に記載しております。

| 社名 | 株式会社ブロードリーフ Broadleaf Co., Ltd. |

|---|---|

| 本社所在地 | 東京都品川区東品川四丁目13-14 グラスキューブ品川 8階 |

| 電話番号 | 03-5781-3100(代表) |

| 代表者 | 大山堅司 |

| 創業 / 設立 | 2005年(平成17年)12月 / 2009(平成21年)年9月 |

| 資本金(連結) | 7,148百万円(2023年12月末現在) |

| 上場証券取引所 | 東京証券取引所 プライム市場(3673) |

| 従業員数(連結) | 935人(2023年末現在) |

| 事業内容 | SaaS型モビリティ産業向けクラウドサービスの開発、提供 |

| 拠点 | 営業・サポートネットワーク:全国26拠点 |

| 開発 | 全国 3拠点 |

| 会計監査人 | あずさ監査法人 |

ファイナンス系掲示板の口コミを徹底検証!

そんなブロードリーフについて、ファイナンス系掲示板ではどのような口コミがあるのでしょうか。また、それは事実なのでしょうか。まずはファイナンス系掲示板に書かれていた口コミを取り上げ、実態を検証していきます。

ブロードリーフの業績は?

ブロードリーフの口コミを取り上げる前にまずはブロードリーフの業績について、基本的な情報を整理しましょう。ブロードリーフはプライム上場企業で証券コードは3673です。

ブロードリーフは売上高200億円ほど、当期利益20億円超の企業で、Yahoo!ファイナンスなどのファイナンス掲示板でも話題の企業です。

直近の業績については以下のように推移しており、今までは200億円近くの売上高でしたが、2022年12月期には140億円弱になっていますね。それに伴い利益もなくなっていますが、この点についてはファイナンス系掲示板でも口コミが寄せられているので、この後口コミを取り上げて検証し、実態について説明していきます。

※単位:百万円

| 決算期 | 売上高 | 営業利益 | 経常利益 | 当期利益 | 1株あたり利益 |

| 2021年12月期 | 20,652 | 3,395 | 3,233 | 2,173 | 24.7 |

| 2022年12月期 | 13,833 | -2,897 | -3,005 | -2,431 | -27.5 |

| 2023年12月期 | 15,385 | -1,902 | -1,921 | -1,487 | -16.8 |

業績が悪い?!売上計上基準の変更のみで実態は変わらず

Yahoo!ファイナンスを見ると「業績が悪い」との趣旨の書き込みが散見されますが、本当でしょうか。ブロードリーフはプライム上場企業ですので、発表されているIR情報を確認しながら実態を検証してまいります。

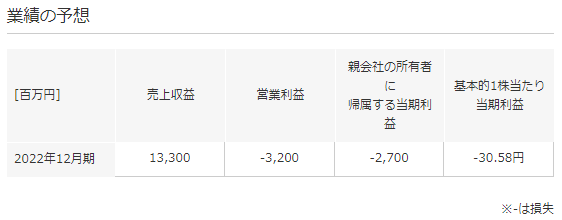

まず、2022年11月9日にリリースされた以下2022年12月期の業績の予想を見ると、親会社の所有者に帰属する当期利益が27億円の損失予想となっておりますので、たしかに業績が悪いように見えますね。

クラウドサービスのソフトウェアサービスを提供し、パッケージシステムの複数年契約でのリース販売を抑制することに加え、事業拡大に向けた投資が先行するため、上記の予想としております。(2022年11月9日公表時点)

参照元:https://www.broadleaf.co.jp/ir/finance/review/index.html

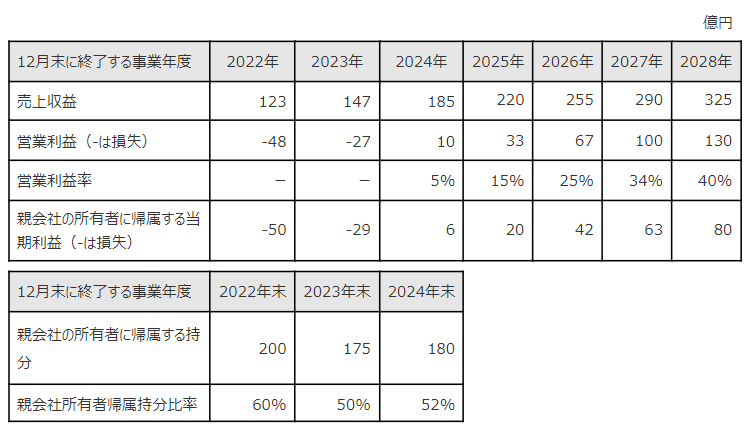

しかしながら、2022年2月9日にリリースされた「中期経営計画(2022–2028)策定のお知らせ」に記載されている業績計画(以下一部抜粋)を見ると、主力商品の変更に伴い、売上計上基準が複数年分一括計上方式から月額計上方式に変わったことによる一時的な損失であり、2023年12月期以降は回復見込みとされていました。

実際に2023年12月期決算の情報を確認してみると、大幅増収となっており、決算情報にも業績の実態が正しく反映されるようになってきているようです。

また、顧客基盤は引き続き堅調であり、中期経営計画の最終年となる2028年12月期には親会社の所有者に帰属する当期利益80億円を見込んでいるとのこと。

このように検証してみると、実態としては売上の計上基準が変わったことによる一時的なもので、業績が悪いということはないようです。

4.業績計画

2022年12月期における顧客基盤は引き続き堅調を維持する見込みです。ただし、2022年12月期は、クラウドソフトウェア『.cシリーズ』の販売数が、年間でのソフトウェア販売総数の大半を占めるようになります。そのため、『.cシリーズ』は月額方式での売上計上となることから、旧ソフトウェアでの複数年分一括の売上方式と比較して、年間での売上計上額は約80億円減少する見通しです。これが主要因となり、2022年12月期の連結売上収益は前期比で減収となる見通しです。このため、営業利益、親会社の所有者に帰属する当期利益とも損失となる見通しです。

『.cシリーズ』のユーザー数増加に伴い、月額売上は年々積み上がりますので、2023年12月期以降の連結売上収益は前期比で増収に転じる見通しです。顧客基盤は引き続き堅調な推移になると見込んでおり、2023年12月期以降の売上収益の回復が見込めることから、リストラなどの実施予定はありません。

2026年12月期での過去最高業績の達成を通過点とし、最終年となる2028年12月期には営業利益率40%、親会社の所有者に帰属する当期利益80億円を目指します。

2022年12月期から2028年12月期の連結業績計画は以下のとおりです。

2022年12月期と2023年12月期は純損失となる見通しであることから、いずれも利益剰余金は減少いたしますが、資本不足となることはなく財務健全性は確保できる見込みです。

*本資料に記載されている業績見通し等の将来に関する記述は、当社が現在入手している情報及び合理的であると判断する一定の前提に基づいており、実際の業績等は様々な要因により大きく異なる可能性があります。

参照元:https://www.broadleaf.co.jp/company/press/press_detail/?itemid=257&dispmid=1002

現在の業績は順調!

さて、では現在の業績はどうなのでしょうか?

直近で発表された2024年12月期第3四半期の決算を、前年同期の決算と比較してみようと思います。

2023年 2024年

売上収益 11,249 12,958

売上原価 -4,520 -4,548

売上総利益 6,729 8,409

営業利益 -1,522 288

税引前利益 -1,485 293

(単位:百万円)

前年同期比で2桁増収となっており、業績が大きく伸びているのが分かります。

特に営業利益や税引前収益は、赤字だったものが黒字に転換しており、大幅に改善したことは明白です。

これらの情報を見ても分かる通り、ブロードリーフの現在の業績は、2028年の営業利益率40%、親会社の所有者に帰属する当期利益80億円に向けて順調に推移しているようですね。

なぜ、クラウドサービスに移行したのか?

ここまで、ブロードリーフに対して「業績が悪い」と書き込まれた要因について説明してきました。

それにしてもブロードリーフはなぜ、ソフトウェア型で安定していたビジネスモデルの軸足をクラウド型に移行したのでしょうか。

その背景には、企業のDXニーズを確実に取り込んでいくという明確な目的があります。

ブロードリーフが中期経営計画で掲げた経営方針は「オートモビリティ産業のDXを通じて、オンリーワンのプラットフォームカンパニーに進化」です。そして、基本戦略には「クラウドの浸透」と「サービスの拡張」の2つを据えています。

ブロードリーフが独自開発したクラウド基盤「Broadleaf Cloud Platform(以下BCP)」を起点とするクラウドサービスは、拡張性の高さが最大のセールスポイントです。

「BCP」は大量データの収集や高速検索・分析、業務APIサービスの組み合わせによる短期間でのサービス実装、利用規模に合わせたスケーラビリティの高さを売りにしています。さらに、電子データ交換(EDI)取引などプラットフォーム上の企業連携も可能です。

主力の「.cシリーズ」はAPI連携の標準インターフェースを持つ他社製システム(会計、人事)などを充実させることで、ユーザーの利用継続年数の長期化に貢献します。

利便性が高まることで新規ユーザーのさらなる獲得増を狙えるとともに、旧ソフトウェアの契約満了に伴う更新需要を確実に取り込めます。

それが対象マーケットの拡大を強力に後押しし、これから先も増大し続ける企業のDX推進ニーズを確実にキャッチすることになるのです。

クラウド化率の推移は?

主要商品をパッケージスステムからクラウドサービスへ移行していると説明してきましたが、その進捗状況はどうなのでしょうか。

ブロードリーフではその進捗率を測るための主要KPIとして、「クラウド化率」を設定しているようなので、その点について見てまいります。

ブロードリーフでは2024年末までにクラウド化率が40%に達することをKPIとしていたようですが、2024年12月期第3四半期時点で22.5%となっているのに加えて、目標が25%に下方修正されています。

この数字を見ると一見進捗が遅れているように見えますね。

ただ、決算説明資料を確認すると、実際は概ね計画どおりに進捗しているようです。

• 当社のサブスクリプションモデルでは、毎⽉の契約増加分が積み上がることで売上が増加して

おり、このように売上が積み重なっていくことをご確認いただければと思います。

• また、当社の主要顧客であるモビリティ産業のお客様については、現在ご利⽤中のパッケージ

ソフトのリース契約が満了すると、サブスクリプションへの切り替えが順次進んでまいります。

• しかしながら、現在、営業リソースを⼤⼿企業さまが抱える課題に対するソリューション提案

へ⽐重を⾼めているため、⼀部のお客様のサブスクへの切り替え時期に変更が⽣じています。

• この切り替えは2028年末までに毎⽉⼀定数発⽣する⾒通しです。

• さらに、当社のお客様は契約の更新を待つ間も離脱することなく当社のサービスをご利⽤いた

だいています。

• サブスクリプション契約数の増加と連動して売上も引き続き増加していく計画となっておりま

す。

• 当社の顧客基盤は、倒産や廃業によって離脱するお客様もおりますが、ユーザー維持率は

99.6%で推移しており、新規のお客様もご利⽤いただくことで、総顧客数は純増しておりま

す。

• 現在、クラウドソフトに移⾏されたお客様は22.5%となっておりますが、この移⾏プロセス

は2028年まで順次継続していく⾒通しであり、さらにライセンス平均⽉額売上も上昇傾向に

ありますので、今後も増収が期待できます。

• また、戦略の変更に伴う⼤⼿顧客のクラウドへの切り替えについては、今期から来期の初めに

かけて区切りがつく⾒込みであります。

参照元:https://ssl4.eir-parts.net/doc/3673/ir_material_for_fiscal_ym/168450/00.pdf

クラウド化率の目標が下方修正されたことで、うまくいっていないのかと思ってしまう方もいるかもしれませんが、これは⼀部の顧客のサブスクへの切り替え時期に変更があったからのようです。

一見数字だけを見ると進捗が悪いように見えますが、最終的なクラウド化率100%達成のタイミングには変わりがないようなので、安心ですね。

通期業績を上方修正!さらなる躍進に期待

クラウド化率は下方修正されていますたが、一方で、業績はどうなのでしょうか?

実は、ブロードリーフの通期決算は、ハードウェアや非モビリティ向けソフトウェアの販売状況や、業務プロセスの効率化を受け、上方修正されています。

売上収益は前回予想から2億円増の178億円、営業利益は4億円増の4億5,000万円、親会社の所有者に帰属する当期利益は3,500万円増の1億25百万円など、大きな伸びをみせています。

特に営業利益の4億円増は期待大です!

目標が下方修正されたクラウド化率ですが、この上方修正をみると、2028年のクラウド化率100%達成は確実なように思えますね。

業績も一度は大きく落ち込んだように思われましたが、今後さらなる躍進が期待できそうです!

ブロードリーフの強みや特徴について

このような業績を維持できる秘訣はどこにあるのでしょうか。ブロードリーフの特徴と強みを探っていきたいと思います。

【①約3.8万社の顧客基盤】

まず、中期経営計画でも記載されていますが、顧客基盤が堅調に推移していることはブロードリーフの強みとしてあげられると思います。HPを見るとグループ全体で約3.8万社の顧客がいるとのことで、これまでソフトウェアやサービスの提供を続け、販売実績を積み重ねてきたことで厚い信頼を得ていることが伺えます。

【②市場環境】

次に市場環境があげられます。ブロードリーフは基幹システムを提供しており、整備業界を中心としたモビリティ産業の動向が事業に大きく影響します。以下の記事を参考にすると国内の乗用車保有台数は増加傾向にあり、整備工場数や総整備売上高も安定的に推移しているため、市場は拡大傾向にあるようです。

乗用車において、営業用の自動車保有台数は減少傾向にありますが、自家用の自動車保有台数が増加傾向にあるため、乗用車全体としての自動車保有台数は増加しています。

参照元:https://kai-z.net/companies/broadleaf/2707/

【③拠点】

次にブロードリーフは全国26拠点での直販・サポート体制を構築している点があげられます。これにより、全国の顧客により迅速なサービス提供を実現でき、顧客からの信頼獲得につながっているのでしょう。

最新の株価もチェック!

これまでに、ブロードリーフの業績を深堀りしてきましたが、次はブロードリーフの最新の株価についても注目します。

ブロードリーフの直近の株価の推移状況は以下の通りです。

| 2023年3月末時点 | 2024年6月末時点 | |

| 株価 | 410円 | 582円 |

2023年3月末時点と比べると、約64%株価が上昇しています。

ブロードリーフの会計基準の変更により、決算書上の当期純利益が適切に表されるようになってきたことや、業績が予想よりも順調に推移していることが関係していると思います。

決算説明資料によると、2026年には過去最高業績を更新する計画であり、売上収益を40億円、当期純利益を32億円に設定しています。

参照:https://ssl4.eir-parts.net/doc/3673/ir_material_for_fiscal_ym/156093/00.pdf

各種指標について、会計基準が変わる前の2021年12月末のEPS(一株当たり当期純利益)は8.32円、PER(一株あたり純利益(EPS)の何倍まで買われているかの期待値)が25~30倍ほど、PBR(一株あたり純資産)が1.55倍でした。

中期経営計画によると、2026年12月期には32億円の当期利益を計上する見込みのため、発行済株式総数が変わらないとすると、EPSがおおよそ4倍の32円になる想定です。(発行済株式総数は2023年12月期の時点で97,896,800株)

株価が上がる背景には、EPSと、1株あたりの利益に対して何倍までの期待が込められているかPERが大きく関係しています。

企業の1株あたりの利益(EPS)が増えると、予想PERが下がり、投資家にとっては株価が安く感じられ、株を買いたい人が増える、という仕組みですよね。

となると、2026年12月期にEPSが4倍ほどになると想定されるブロードリーフの株価はまだまだ上昇する見込みがあると予想できますね。

発行済株式総数に変動がない想定でしたので、資金調達の方法にも注目ですね。

さらに、これまでの業績や株価の推移状況を受けてか、光通信の共同保有者との株式保有比率が25.39%から26.01%に増加したことが2024年11月に公開されました。

機関投資家たちが、ブロードリーフの株価に注目していることがわかります。

投資家たちの声

では、この影響を投資家たちはどのように受けているのでしょうか?

ネット上に投稿されている口コミを確認してみましょう。

思った以上に強いですね

そろそろ、ここの良さがバレて来たかな

まあ、2年後に1,000円なので、まだまだ通過点ですが(笑)

引用元:https://finance.yahoo.co.jp/cm/message/1003673/3673

”なぜゆえにブロードリーフを?”

”買った理由ですよね??サブスクへの切り替えだけでも売上、利益へのインパクト大きいな!ってところです☺️✨”

引用元:https://x.com/jammy_bot/status/1870769541833429372

”年末と聞いて頭に浮かぶ銘柄は⁉️

私は不二家です♂️”

”ブロードリーフです”

”おー!過去最強銘柄でしょうね”

引用元:https://x.com/tonakai0401/status/1866695444220481777

“「最低でも1,000円」だと思います。2,000円になっても不思議ではないと思いますv(^^)/”

引用元:https://finance.yahoo.co.jp/cm/message/1003673/3673

”ブロードリーフ←株価上がってきましたね。”

引用元:https://x.com/bHUijHoboCjroPZ/status/1859851367923454231

ブロードリーフの株価に対して、投資家たちの期待感が強いことが伺えますね。

株価の上昇に対する確信と長期的な目標(1,000円)への期待が見える口コミもあり、過去の実績や将来の成長戦略に基づく期待感が、投資の重要な要素となっているのでしょう。

さらに、「過去最強銘柄」との表現や「最低でも1,000円」との強気の予想からは、ブロードリーフに対する高い評価が感じられます。このような強い支持は、他の投資家にもアピールし、さらなる資金流入を促す要因となるでしょう。

また、SBI証券も投資判断「買い」を継続しているそうです。

目標株価も1,000円から1,350円に引き上げられ、今後株価の大きな上昇が期待できます。

これらの口コミから、ブロードリーフの株価が今後大きく上昇する要因が多いことがわかります。

株主優待制度の廃止について

ブロードリーフは直近で株主優待制度の廃止を決定しました。それに伴いYahoo!ファイナンスでは「改悪」などのネガティブな投稿が散見されます。ブロードリーフは株主を軽んじているのでしょうか。どのような考えがあるのか検証してみます。

まず、株主優待制度を廃止する背景ですが、2022年11月のリリースを見ると以下のように記載されています。

この度、株主の皆様への公平な利益還元のあり方という観点から慎重に検討を重ねました結果、株主優待制度については廃止し、今後は配当等による利益還元に集約することといたしました。

今後も株主の皆様への利益還元を経営上の重要課題として位置づけ、企業価値の向上に取り組んでまいりますので、何卒ご理解賜りますようお願い申し上げます。

参照元:https://ssl4.eir-parts.net/doc/3673/tdnet/2200238/00.pdf

ブロードリーフとしては、株主優待ではなく配当等による利益還元という形で投資家に還元する方針に切り替えるだけのようですね。また、ブロードリーフは株主への利益還元を経営上の重要課題として位置づけているとのことで、投資家を大切にしていることが分かります。

むしろ優待目的の投資家が短期的な売買を繰り返して、株価が安定しなくなる可能性があることや、海外の機関投資家が株主優待の恩恵を受けられないといった問題が発生する可能性があることをふまえると、株主優待は廃止してその分を配当等で利益還元してもらったほうがいいような気もします。

ブロードリーフはより公平な利益還元を行うために株主優待制度を廃止したのではないでしょうか。

上場企業の配当性向の平均は30%程度のようですが、それに対してブロードリーフは以下のように直近は30%以上で推移しています。

【ブロードリーフの配当実績(直近3年間)】

2021年12月期年間配当実績:8.70円(配当性向:35.2%)

2020年12月期年間配当実績:13.20円(配当性向:46.9%)

2019年12月期年間配当実績:13.00円(配当性向:36.7%)

また、執筆時点のブロードリーフの株価は458円(2023年1月27日終値)ですが、以下株探の記事によると国の経済状況や企業の業績などを分析する専門家であるアナリストが予想する将来の株価(目標株価)は1,100円であり、今後の成長を鑑みるとかなりの割安株のようにも感じますね。

ブロードリーフ<3673>は大幅反発。SBI証券では投資判断「買い」で新規カバレッジを開始、目標株価を1100円としている。ユーザーのクラウドシフトに伴い、業績は22年12月期以降、右肩上がりでの拡大が見込めると評価している。28年12月期には営業利益70億円超の水準を予想しているようだ。足元で株価の調整も強まっていたため、見直しの動きにつながる状況へ。

《TY》

参照元:https://kabutan.jp/news/marketnews/?b=n202212140356

2022年12月期は中期経営計画で予め知らされていたように売上計上基準の変更により利益計上は難しく、今までより配当も少なくなるかとは思いますが、この先の増収増益に期待してしまいます。

採用系掲示板の口コミを徹底検証!

では、採用系掲示板では、どのような口コミがあるのでしょうか。採用系掲示板についても口コミを取り上げ、実態を検証していきます。

残業時間について

採用系掲示板を見ると残業が多いなどの口コミがありますが、実態はいかがなものでしょうか。ブロードリーフへの就職を考えている方であれば、残業時間については気になりますよね。

残業について気になる方も多いのではないでしょうか。ブロードリーフ様に取材いたしました。

ブロードリーフ様では、社員の健康上のリスクを回避するため、ワークライフバランスを推進するために、長時間労働の抑制に努めているそうです。その結果、残業時間は1日あたり平均1.2時間とのことです。平均は1.2時間とのことですが、企画業務など専門業務に従事する職種では、裁量労働制が導入されており、時間にとらわれない効率的な働き方も推奨されているようです。

そのほかにも、以下の取り組みを実施しているとのことです。

・22時以降の深夜残業の原則禁止

・休日(土曜日・日曜日・祝日)出勤の原則禁止と代休の取得

・長時間勤務者に対する産業医面談の実施などの健康配慮社員の労働時間はパソコンのログ時刻等で適切に集計され、経営会議等でも情報共有されているとのことで、長時間勤務を削減する取り組みが実施されているようです。

参照元:https://kai-z.net/companies/broadleaf/4386/

この記事によるとブロードリーフの残業時間は平均1.2時間程度らしく、月の営業日が20日程度だとしても月間残業時間が20時間強ですので、そこまで多いというわけではないみたいですね。また、長時間残業を抑制するための取り組みも実施されており、今後も残業時間が減っていくと思いますので、安心して働ける企業のように思います。

休日出勤について

採用系掲示板には「休日出勤がある」との口コミもありましたが、こちらはどうでしょうか。HPをみるとブロードリーフでは休日出勤を原則禁止しており、やむを得ない理由で休日に出勤する場合は代休を取得しているようです。

長時間労働の抑制と管理

社員の健康上のリスクを回避するため、またワークライフバランスを推進するため、長時間勤務を抑制することが社会的に求められています。ブロードリーフにおいても、長時間勤務を削減する取り組みを実施しています。①22時以降の深夜残業の原則禁止

②休日(土曜日・日曜日・祝日)出勤の原則禁止と代休の取得

③長時間勤務者に対する産業医面談の実施などの健康配慮また、社員の労働時間を月次で集計の上、経営会議等で情報共有し、過重労働(休日労働を含め単月で80時間超)となった社員の状況の把握と対策、および当該社員の健康被害の防止に努めています。

その他、適正な労働時間管理を実施するため、社員の出退勤時刻の管理を、社員が使用しているパソコンのログ時刻(オン・オフの時刻)を基準とし、労働実態との乖離を防止しています。

参照元:https://www.broadleaf.co.jp/sustainability/employee/

ただ、職種によっては、例えば営業職などであれば、どの企業でも休日出勤は発生するものかと思いますので、私が求職者だったら「代休が取得できるのか」といった基本的な事項や、「休日出勤を良しとせずに改善を重ねているか」といった企業姿勢を気にしてしまいますね。

その点、ブロードリーフは第球が取得でき、そもそも休日出勤を良しとはせず、原則禁止にしていること、など、社員が働きやすい環境を整えようとする企業姿勢が伺えます。

特に、パソコンのログ時刻を基準として社員の勤怠管理を行っている点は、労働実態との乖離防止に効果的ななように感じられます。

人事評価について

採用系掲示板では「公平な人事評価を行っていない」などと書き込まれていますが、実態はどうでしょうか。有象無象の情報が書き込まれており、何が正しいのか判断するのが難しいかと思いますので、こちらの口コミについても実態を検証していきます。

調査を進める中で企業に直接インタビューしている記事を見つけましたので、その一部を抜粋して紹介します。

ブロードリーフは人事制度について、昨今の人材市場において遜色がないように、常に見直しと再設計が行われており、社員一人ひとりを公平・公正に評価することを目指しております。

そのため、人事考課が行われる際は、上司の単独評価や一時的な成果によって査定が決定しないように、本部単位での評価会議等、適正な評価がされる仕組みが構築されています。

人事制度の変更時には全社員に制度の変更点などを伝えており、社員一人ひとりがフェアに評価されていると感じることができる職場環境を目指しております。

参照元:https://kai-z.net/companies/broadleaf/239/

こちらの記事によるとブロードリーフでは上司単独で評価することができないように本部単位での評価会議を行っているとのことで、公平・公正な評価に努めているようですね。

また、できるだけ多くの社員が納得する評価制度を目指すことが大事かとは思いますが、完璧な評価制度など存在しないので、ブロードリーフのように人事制度に変更点があった際には変更点を伝えてもらえると信頼できますよね。

このようにブロードリーフは公平・公正な評価を行えるように最大限の努力をしている姿勢が伺えます。

まとめ

今回はプライム上場企業のブロードリーフについて、ネット上に広がる有象無象の口コミを徹底検証しました。その結果、実態と異なる口コミが多く見受けられました。口コミ掲示板は一部アカウントが必要なものもありますが、匿名で誰でも簡単に書き込むことができるため、真偽不明な情報があふれているのですね。

今回、職場環境や株価に関する実態を調査することで、ブロードリーフは社員にも投資家にも真摯に向き合っている企業であることが分かりました。また、ブロードリーフに限らず、口コミを鵜呑みにすることの危険性を感じましたので、今後も何が本当なのか見極めるため、徹底検証を続けてまいります。